Эконтемплементация: не затягивайте с государственными заимствованиями

Представьте себе семью, в которой долги растут быстрее, чем доход год за годом. В конце концов, что-то должно произойти. А теперь масштабируйте это на мировую экономику, и вы поймёте, почему нельзя игнорировать растущий государственный долг.

Представьте себе семью, в которой долги растут быстрее, чем доход год за годом. В конце концов, что-то должно произойти. А теперь масштабируйте это на мировую экономику, и вы поймёте, почему нельзя игнорировать растущий государственный долг.

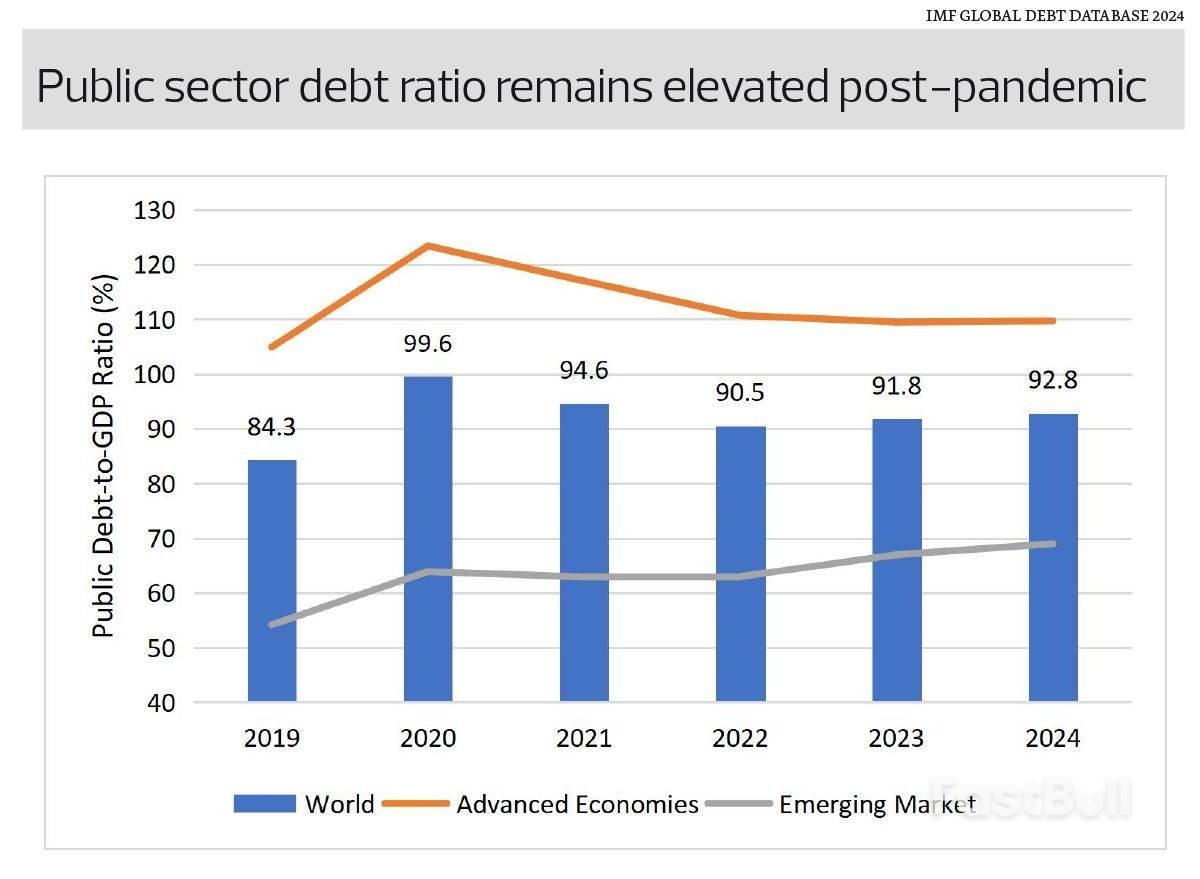

Согласно Базе данных о мировом долге Международного валютного фонда, мировой государственный долг вырос второй год подряд и достиг 92,8% ВВП в 2024 году по сравнению с 91,8% в 2023 году. Постоянные заимствования поддерживают высокий уровень долговой нагрузки, и если текущие тенденции сохранятся, то к 2029 году мировой государственный долг может превысить 100% ВВП, согласно оценке МВФ, опубликованной в октябре 2025 года в «Бюджетном вестнике».

Чтобы понять, как мы дошли до этой точки, нужно отмотать назад на пять лет. Пандемия COVID-19 спровоцировала необычайный всплеск государственных заимствований для финансирования пакетов помощи и программ стимулирования экономики. В результате соотношение мирового государственного долга к ВВП подскочило с 84,3% в 2019 году до 99,6% в 2020 году. Хотя меры стимулирования были свернуты, а бюджетный дефицит сократился, сам долг никуда не исчез. В 2022 году наблюдалось временное снижение государственного долга до 90,5% ВВП в связи с сворачиванием мер стимулирования и восстановлением ВВП, но снижение остановилось. Сегодня уровень долга остаётся значительно выше среднего показателя 2010 года, составлявшего около 80%.

Почему это важно?

Во-первых, рост процентных ставок делает долги более дорогими. Правительства, которые во время пандемии брали кредиты по низким или почти нулевым ставкам, теперь рефинансируют их по гораздо более высоким ставкам, создавая нагрузку на бюджеты. Хорошим примером служит Малайзия, где расходы на обслуживание долга растут на фоне увеличения общей долговой нагрузки и повышения процентных ставок. Согласно прогнозам, в 2026 году расходы на обслуживание долга составят почти 17% государственных доходов, что выше примерно 10% в начале 2010-х годов и превышает установленный Министерством финансов лимит в 15%.

Во-вторых, высокий уровень долга снижает гибкость фискальной политики. В случае возникновения нового кризиса многие правительства могут оказаться ограничены и не смогут реализовать масштабные меры стимулирования, не рискуя при этом доверием инвесторов.

В-третьих, за ними следят рейтинговые агентства. Fitch понизило кредитный рейтинг США в 2023 году, а затем Moody's в мае 2025 года, лишив США статуса AAA во всех основных рейтинговых агентствах. Хотя рынки проигнорировали понижение рейтинга, оно подчёркивает, что даже страны с наивысшим рейтингом не застрахованы от этого.

Однако процесс накопления задолженности далеко не однороден и не должен чрезмерно упрощаться, поскольку каждая страна несет свои собственные риски и проблемы.

Страны с развитой экономикой, прежде всего США и Япония, продолжают нести огромное долговое бремя. Государственный долг в развитых странах в среднем составил около 109,7% ВВП в 2024 году по сравнению со 104,9% в 2019 году. Развивающиеся рынки, хотя и ниже, продемонстрировали гораздо более быстрый рост долга: с 54,2% в 2019 году до 69% в 2024 году.

Такое расхождение означает, что средний мировой показатель скрывает существенные различия в фискальном риске. Страны с развитой экономикой имеют высокий уровень задолженности, но при этом пользуются преимуществами емких внутренних рынков капитала и статуса резервной валюты, что позволяет им поддерживать высокий уровень долга. Тем не менее, риски снижения сохраняются. Внезапное изменение настроений инвесторов, политический тупик или новый всплеск инфляции могут резко повысить стоимость заимствований. При столь большом объеме долга даже умеренное повышение ставок может привести к резкому увеличению процентных платежей. Страны с более слабыми фискальными якорями или более медленным ростом могут столкнуться с более острым давлением на устойчивость, особенно если замедление мирового роста, отчасти вызванное повышением пошлин в США, вынудит правительства возобновить стимулирование экономики, подпитываемое задолженностью.

Развивающиеся рынки сталкиваются с иным набором рисков. Быстрое накопление долга может подорвать доверие инвесторов и вызвать сомнения в устойчивости бюджета и будущем экономическом развитии. Хотя заёмные средства могут финансировать продуктивные инвестиции, которые «окупаются» за счёт более высокого национального дохода, нет гарантии, что рост экономики будет опережать стоимость заимствований. Если рост доходов окажется ниже ожидаемого, правительствам может потребоваться ввести новые налоги или сократить расходы на обслуживание долга, что сдерживает долгосрочный экономический рост. Эти риски усиливаются, когда долг растёт необычайно быстрыми темпами, как это наблюдается сейчас, что потребует существенного роста, достичь которого может быть сложно. Учитывая в целом более слабые фискальные институты и более узкую налоговую базу на развивающихся рынках, даже умеренный уровень долга может стать неустойчивым в случае замедления роста или ужесточения глобальной экономической ситуации.

Как экономисты, мы должны спросить: не слишком ли мы самоуспокоены?

Долг даёт полезный рычаг, но он сопряжен с риском. Представьте его как финансовую скороварку: внутри неё постепенно нарастает жар, даже если снаружи всё выглядит спокойно. Пока крышка держится, система кажется безопасной и будет продолжать производить желаемый конечный продукт. Но если давление продолжает расти, и никто не выпускает пар, риск внезапного взрыва становится вполне реальным. История напоминает нам, что долговые кризисы часто возникают в самый неожиданный момент. Правительствам следует продолжать консолидацию, инвесторам — сохранять бдительность, а политикам — готовиться к сценариям, когда долг становится сдерживающим фактором, а не просто статистикой.